टेक्निकल एनालिसिस: पैटर्न व व्यवहारिक उदाहरण (2025)

Updated: 12.05.2025

ट्रेडिंग में टेक्निकल एनालिसिस फिगर्स: बेसिक टेक्निकल एनालिसिस फिगर्स, चित्रों सहित व उपयोग के उदाहरण (2025)

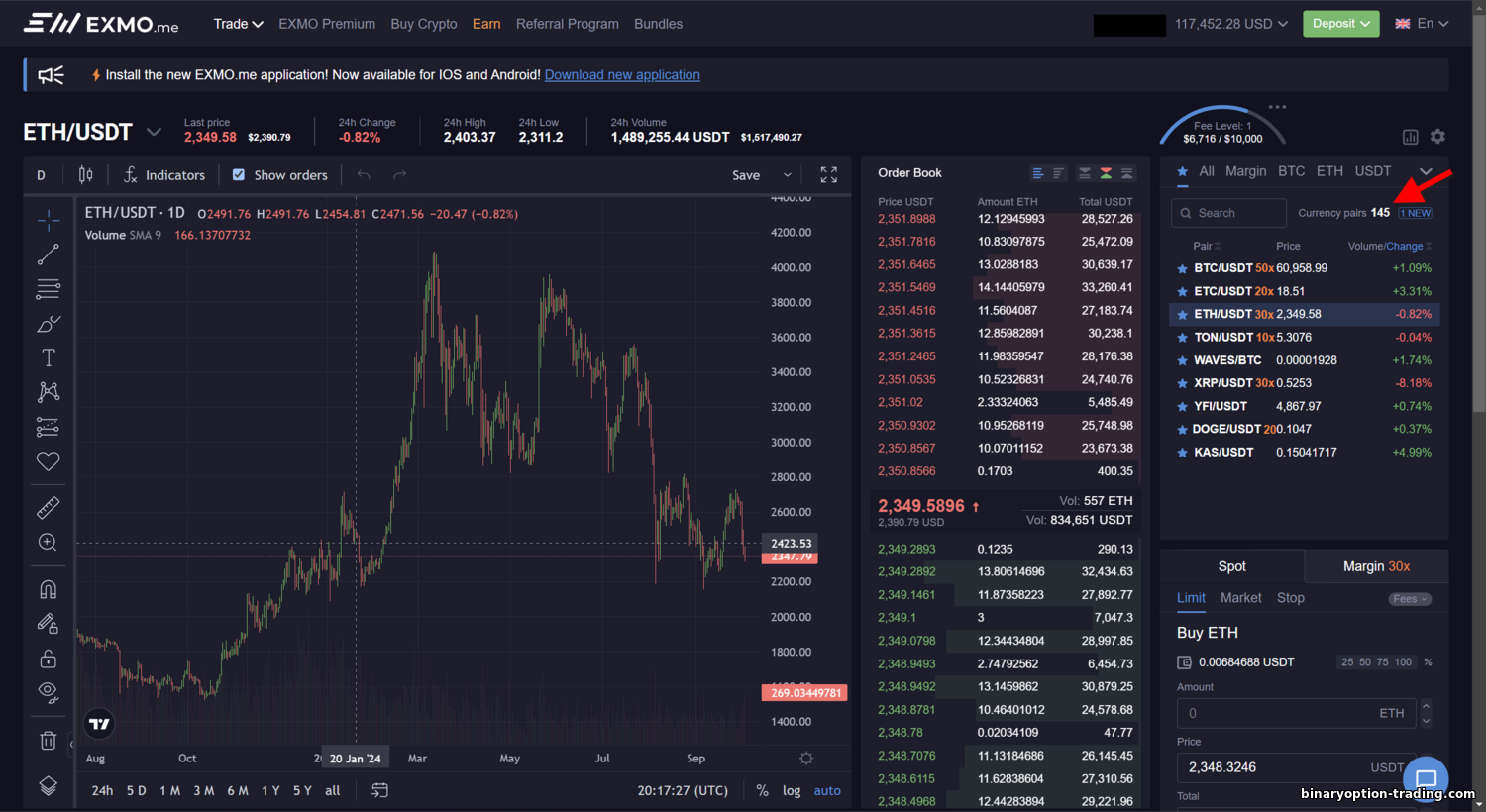

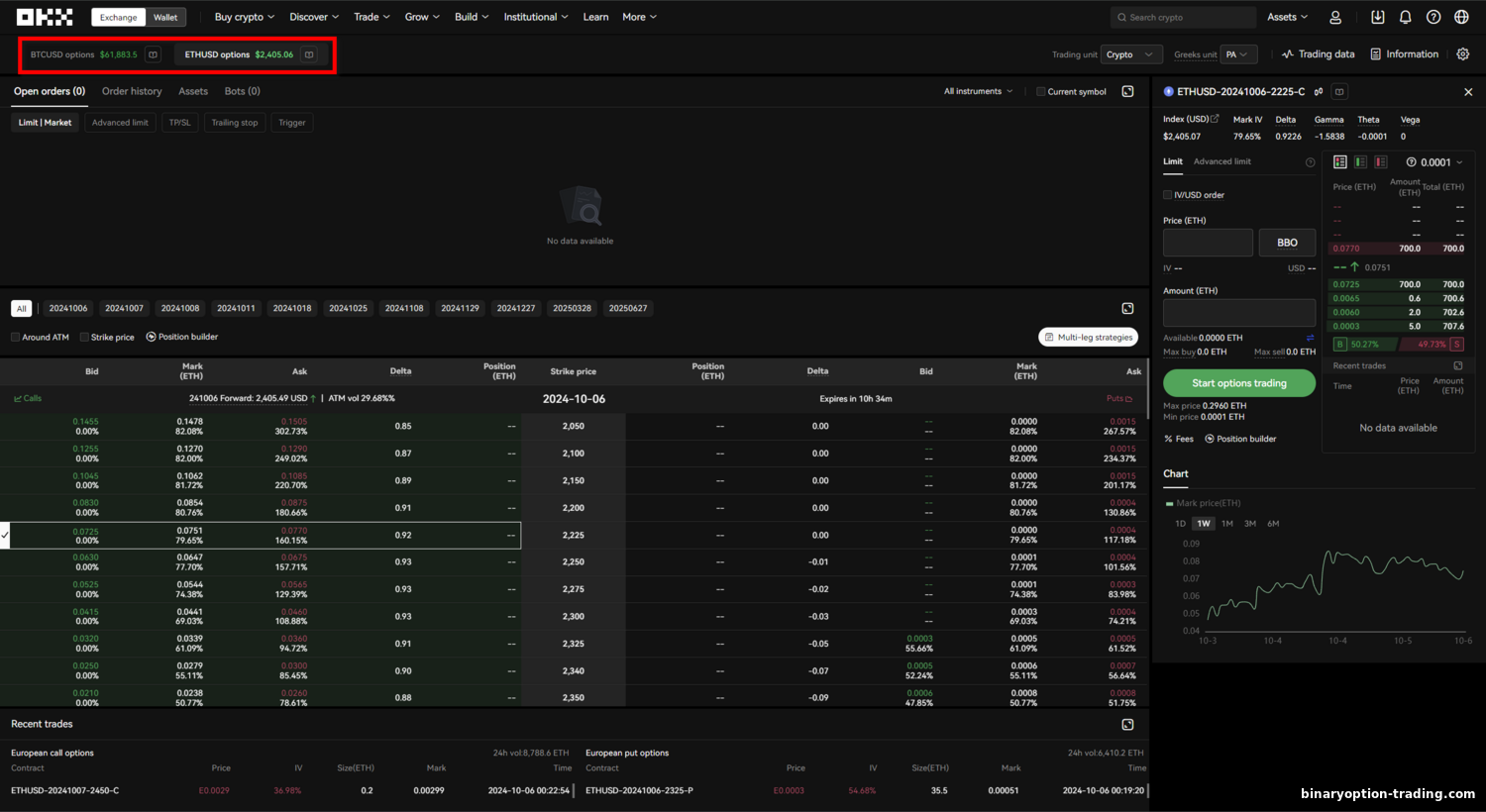

टेक्निकल एनालिसिस फिगर्स वे ट्रेडिंग पैटर्न हैं जो बार-बार दोहराए जाते हैं और ट्रेडर को आगे के प्राइस मूवमेंट का अनुमान लगाने की सुविधा देते हैं। अधिकतर मामलों में, टेक्निकल एनालिसिस मॉडल को प्राइस चार्ट पर बिना किसी अतिरिक्त टूल के आसानी से पहचाना जा सकता है।

निश्चित रूप से, सभी टेक्निकल एनालिसिस फिगर्स को सपोर्ट और रेज़िस्टेंस लेवल, ट्रेंड लाइन्स, ट्रेडिंग इंडिकेटर्स इत्यादि से कंफर्म किया जा सकता है (और करना भी चाहिए), क्योंकि यह सभी फिगर्स गंभीर आधार और कई वर्षों के अनुभवी ट्रेडर्स के अनुभव पर टिकी होती हैं। हमें बस चार्ट पर इन पैटर्न्स को ढूँढना सीखना है और इन्हें उपयोग में लाकर अपना मुनाफा अर्जित करना है।

आइए समझते हैं। फ्लैग, वेव-लाइक ट्रेंड मूवमेंट के दौरान बनता है, विशेषकर ट्रेंड के विपरीत होने वाले प्राइस रिट्रेसमेंट में। सही फ्लैग (जो टेक्निकल एनालिसिस के सभी नियमों के अनुसार बनता है) तीन भागों से मिलकर बनता है:

फ्लैग स्वयं कुछ कैंडल्स से बन सकता है, या जटिल व लंबे रोलबैक से, जो ट्रेंड के विपरीत होता है। आमतौर पर, ट्रेडर फ्लैग की ऊपरी और निचली सीमाएँ (बॉर्डर) पहचान लेते हैं, लेकिन व्यवहार में अक्सर सिर्फ एक ही बॉर्डर उपयोगी होती है—जिसका ब्रेकडाउन (ब्रेकआउट) होने पर ट्रेंड जारी रहने का संकेत मिलता है; दूसरी बॉर्डर केवल विज़ुअल रूप से पैटर्न की पहचान करने के लिए सहायक होती है।

अपट्रेंड में, हमें केवल फ्लैग की ऊपरी सीमा में दिलचस्पी होगी, जबकि बेयरिश ट्रेंड में केवल निचली सीमा का ध्यान रखना होगा। इन सीमाओं का ब्रेकआउट रोलबैक के समाप्त होने और ट्रेंड के जारी रहने का संकेत देता है। बॉर्डर टूटने के बाद ही 3-5 कैंडल्स के लिए ट्रेड खोलना उचित होता है। टाइम फ्रेम कोई भी हो सकता है—M1 से लेकर W1 (साप्ताहिक) तक।

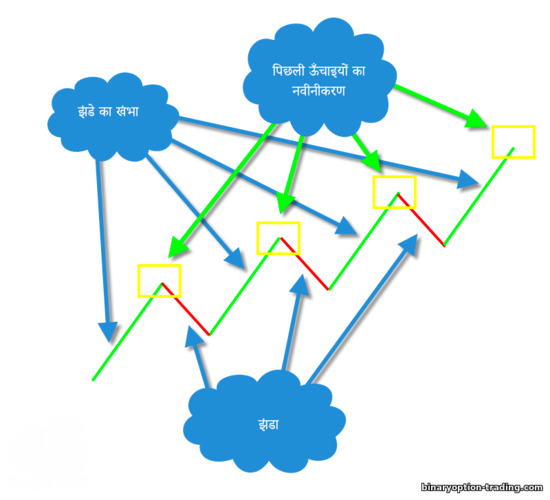

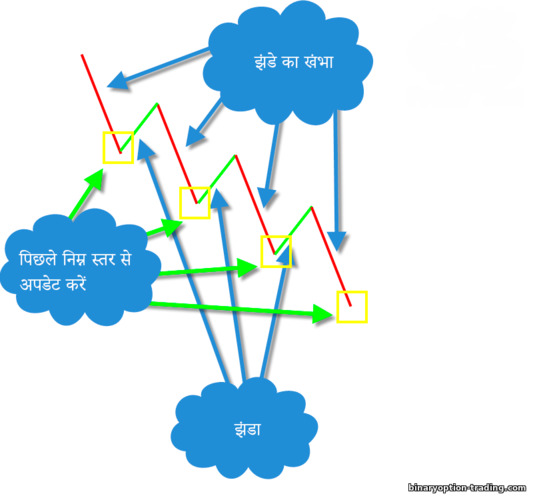

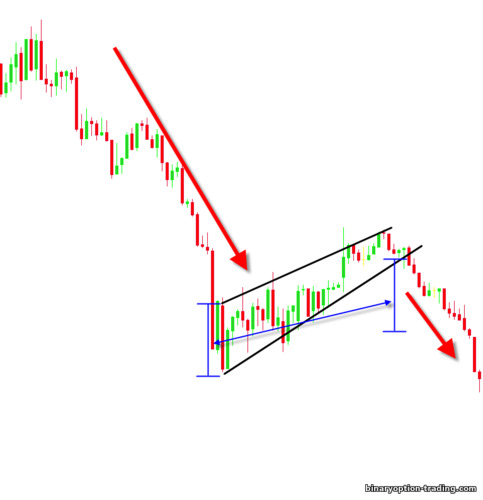

चलिए देखते हैं कि फ्लैग टेक्निकल एनालिसिस फिगर व्यवहार में कैसा दिखता है। अपट्रेंड के लिए फ्लैग कुछ इस तरह होगा: फ्लैग को बेहतर ढंग से काम कराने के लिए, फ्लैगपोल को एक अच्छे ट्रेंडिंग मूवमेंट से बनना चाहिए, जिसमें छोटे रिट्रेसमेंट कम हों। डाउनट्रेंड में फ्लैग पैटर्न इस तरह दिखेगा: पैटर्न की पहचान बेहतर तरीके से करने के लिए, रोलबैक के दौरान प्राइस में ट्रेंड की ओर एक हल्का मूवमेंट होने की प्रतीक्षा की जा सकती है, और उसी मूवमेंट के आधार पर फ्लैग की मुख्य सीमा निर्धारित की जा सकती है—इससे जटिल रोलबैक बनने पर भी गलती की संभावना कम होगी। फ्लैग स्वयं हमेशा मौजूदा ट्रेंड के विपरीत दिशा में झुका होगा, लेकिन उससे मिलने वाला सिग्नल ट्रेंड की ओर ही जाएगा।

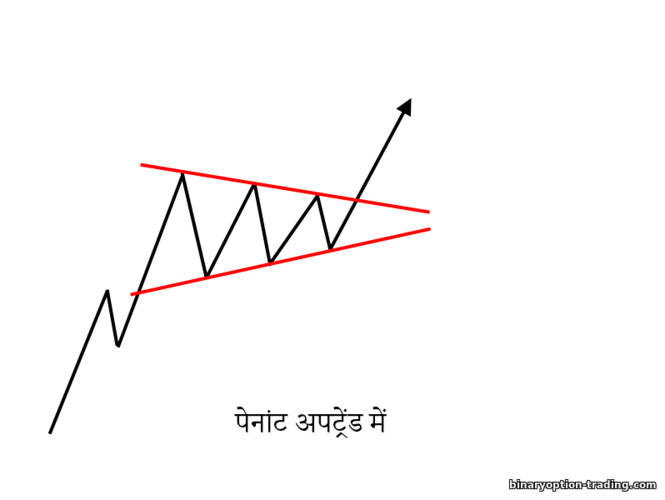

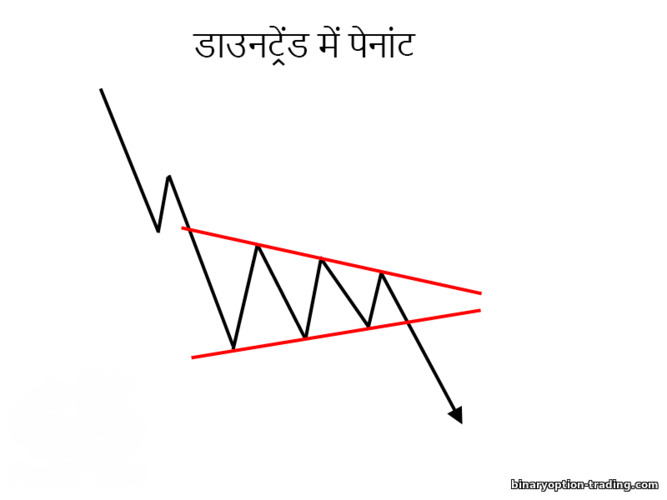

बुलिश ट्रेंड में पेनन्ट कुछ इस प्रकार दिखता है: बेयरिश ट्रेंड में स्थिति ठीक उलट है: “फ्लैग” की तरह ही पेनन्ट भी तेज़ ट्रेंड इंपल्स के बाद बनता है—इसे ही “फ्लैगस्टाफ” या “पोल” कहा जाता है। पीक्स या ट्रफ्स के अपडेट को ध्यान में रखना ज़रूरी है—यानी पेनन्ट को केवल ट्रेंडिंग प्राइस मूवमेंट में देखा जा सकता है।

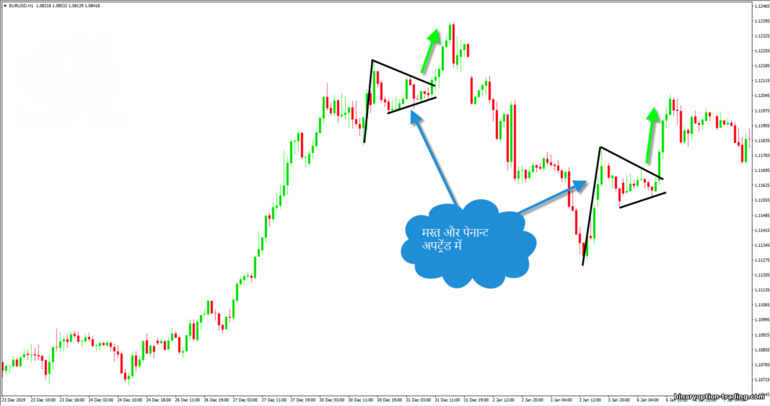

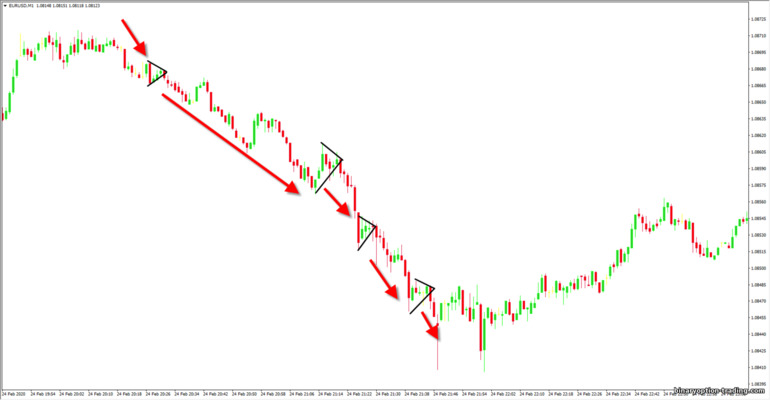

यदि वास्तविक चार्ट पर पेनन्ट देखें, तो अपट्रेंड में यह इस प्रकार दिखता है: डाउनट्रेंड (बेयरिश ट्रेंड) में पेनन्ट इस तरह दिखता है: अक्सर ऐसा होता है कि ट्रेडर पहले “फ्लैग” टेक्निकल एनालिसिस फिगर पर ट्रेड करते हैं और उसके बाद “पेनन्ट” पर। ऐसा इसलिए होता है क्योंकि पैटर्न बनने के दौरान यह पूरी तरह स्पष्ट नहीं होता कि कौन-सा पैटर्न विकसित हो रहा है। फ्लैग, पेनन्ट की तुलना में कई गुना तेज़ी से बनता है, लेकिन चूँकि... दोनों पैटर्न के आधार समान हैं और वे केवल आकृति में भिन्न हैं, तो दोहरा मुनाफा लेना भी संभव है।

यदि “फ्लैग” पैटर्न और “पेनन्ट” पैटर्न की तुलना करें, तो परिणाम सामने आते हैं:

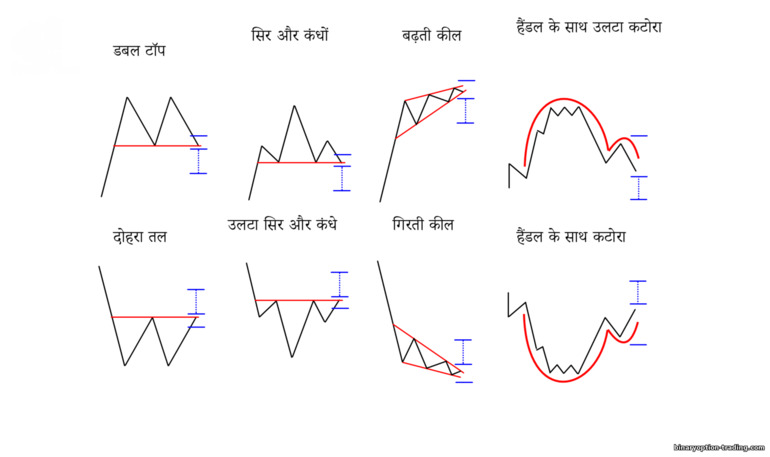

डबल टॉप, बुलिश ट्रेंड के बाद इसके शिखर पर बनता है। “डबल टॉप” के कुछ प्रमुख पहलू:

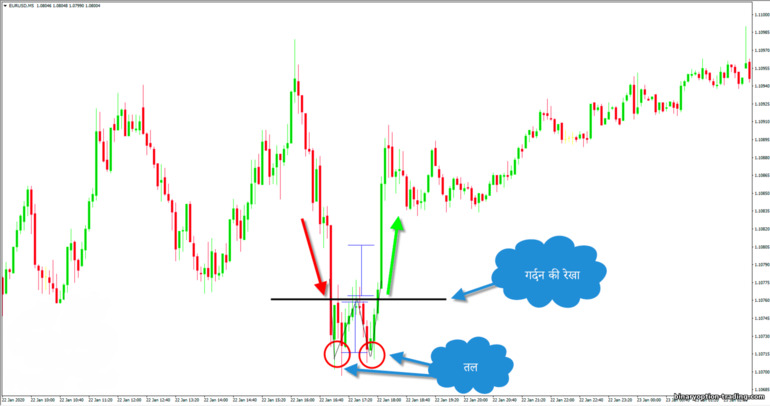

दो टॉप के बीच का सबसे निचला बिंदु “नेक” या “नेक लेवल” कहलाता है। नेक लेवल से दूसरे टॉप तक की दूरी वह अनुमानित दूरी होती है, जो पैटर्न के सक्रिय होने पर प्राइस डाउनट्रेंड में तय कर सकती है। यदि प्राइस चार्ट पर “डबल टॉप” टेक्निकल एनालिसिस मॉडल देखें, तो यह कुछ ऐसा दिखता है: ट्रेड खोलने का सबसे बेहतर समय तब होगा, जब “नेक लाइन” टूटती है। हालाँकि, ध्यान रखें कि यह भी एक सपोर्ट ज़ोन ही है, इसलिए यहाँ दो विकल्प हैं:

बाकी सभी शर्तें “डबल टॉप” जैसी ही होती हैं। डबल बॉटम इस प्रकार बनता है:

यदि इस मॉडल को विस्तार से देखें, तो:

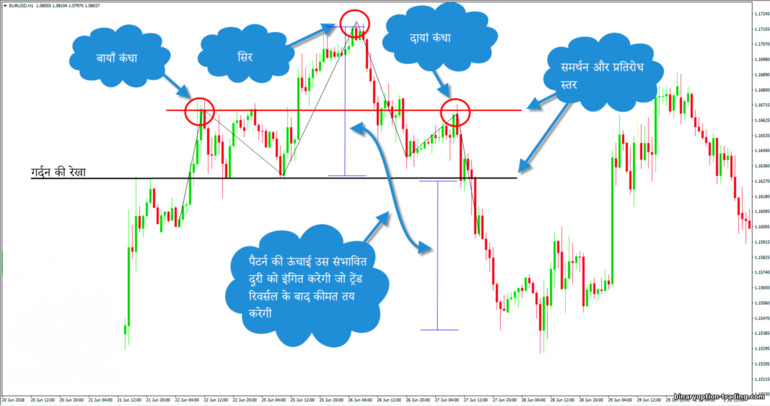

हेड एंड शोल्डर्स पैटर्न बारीकी से दिखाता है कि कैसे अपट्रेंड डाउनट्रेंड में बदल जाता है। ट्रेड तब खोलना चाहिए, जब नेक लाइन टूटे—यह लाइन वह न्यूनतम बिंदु दर्शाती है, जहाँ लेफ्ट या राइट शोल्डर के बाद रिट्रेसमेंट शुरू हुआ था। यह प्रक्रिया “डबल टॉप” मॉडल जैसी ही है—लेवल टूटते समय या ब्रेकआउट कैंडल बंद होने के बाद ट्रेंड के साथ जाया जा सकता है।

प्राइस चार्ट पर “हेड एंड शोल्डर्स” पैटर्न कुछ इस तरह दिखाई देता है: हेड एंड शोल्डर्स टेक्निकल एनालिसिस पैटर्न की ऊँचाई से संकेत मिलता है कि रिवर्सल पूरा होने पर प्राइस डाउनट्रेंड में लगभग कितनी दूर जा सकती है।

उपरोक्त पैटर्न की ही तरह, “रिवर्स हेड एंड शोल्डर्स” में तीन गहराइयाँ (ट्रफ) होती हैं:

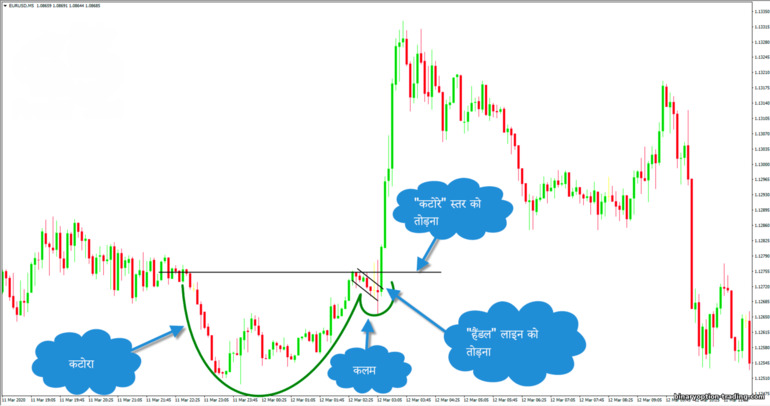

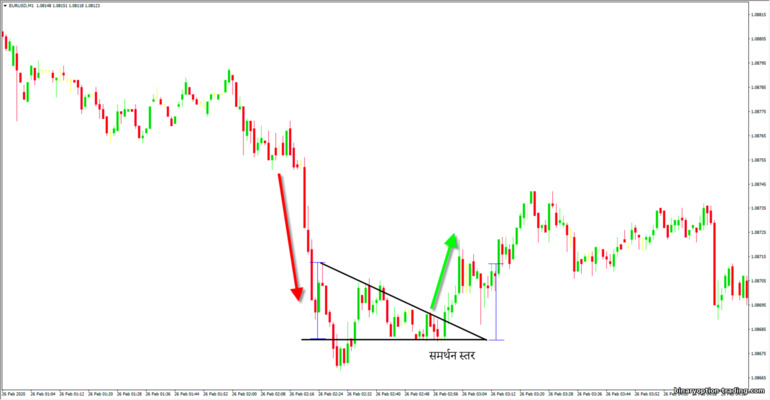

इस फिगर में चार्ट के उस सेक्शन को उभारा जाता है, जहाँ डाउनट्रेंड अपट्रेंड में बदल रहा होता है—इसे “बाउल” कहते हैं। ट्रेंड में बदलाव, ट्रफ्स और पीक्स के ज़रिए देखा जा सकता है—ट्रफ्स अब और नीचे नहीं जा रहे हैं, जबकि पीक्स एक-दूसरे को अपडेट करने लगते हैं। इसी उभरते अपट्रेंड में जो पहली प्राइस रिट्रेसमेंट बनती है, वह हैंडल का काम करती है—इस बात की पुष्टि कि डाउनट्रेंड खत्म हुआ और अब मार्केट बुल्स के हाथ में है। बाउल के “ऊपरी किनारे” सपोर्ट और रेज़िस्टेंस के लेवल पर स्थित होते हैं, पर हमें सिर्फ बाएँ किनारे में दिलचस्पी होती है, क्योंकि इस बॉर्डर के टूटने पर ही ट्रेंड कंटिन्यूएशन का संकेत मिलता है।

ट्रेडर्स अक्सर “हैंडल” के ब्रेकआउट पर भी एंट्री करते हैं—जो अपट्रेंड के विरुद्ध बने रोलबैक का ऊपरी किनारा होता है। यहाँ, एंट्री के नियम “फ्लैग” या “पेनन्ट” जैसे ही हैं—रोलबैक चैनल की ऊपरी सीमा टूटते ही ऊपर की ओर ट्रेड खोल दिया जाता है। “बाउल” का सबसे निचला हिस्सा एक गहराई या कंसॉलिडेशन दोनों हो सकता है। मुख्य बात यह है कि एक नया अपट्रेंड दिखना चाहिए, जिसमें एक रोलबैक (हैंडल) बना हो।

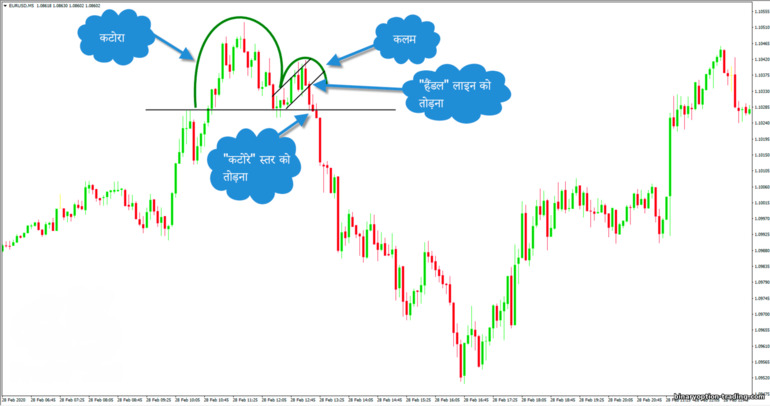

पिछले पैटर्न की ही तरह, बाउल के किनारे भी सपोर्ट और रेज़िस्टेंस लेवल पर होंगे, लेकिन ध्यान केवल बाएँ ओर वाले किनारे पर होना चाहिए और उसी पर बनने वाले “हैंडल” पर भी।

इस मॉडल में ट्रेडिंग के नियम भी वही हैं—उल्टे बाउल की क्षैतिज लाइन टूटने पर एंट्री ली जा सकती है, और “हैंडल” बनने के दौरान “फ्लैग” या “पेनन्ट” पैटर्न पर भी ट्रेड किया जा सकता है: यहाँ ट्रेंड में बदलाव पीक्स से स्पष्ट होता है: अपट्रेंड के दौरान पीक्स का अपडेट होना बाउल के “निचले हिस्से” में रुक जाता है, लेकिन ट्रफ्स अपडेट होने लगते हैं—जो डाउनवर्ड ट्रेंड की शुरुआत का साफ़ संकेत देता है।

रेक्टैंगल हमेशा यह नहीं दर्शाता कि ट्रेंड पूरा समाप्त हो गया है। उलटे, यदि रेक्टैंगल किसी ट्रेंड में बनता है, तो यह दर्शाता है कि प्राइस एक मज़बूत सप्लाई-डिमांड ज़ोन में फँसी हुई है, जिसे वह फिलहाल तोड़ नहीं पा रही, लेकिन एक बार मार्केट पार्टिसिपेंट्स में पर्याप्त ताकत आते ही ट्रेंड जारी रहेगा। रेक्टैंगल की ऊपरी और निचली सीमाएँ सपोर्ट और रेज़िस्टेंस (डिमांड और सप्लाई ज़ोन) द्वारा बनती हैं।

ट्रेडिंग में रेक्टैंगल का उपयोग मुख्यतः तीन तरीक़ों से किया जा सकता है:

यहाँ एंट्री पॉइंट्स खोजते समय ध्यान रखना चाहिए:

यह मॉडल एक हीरा (रोम्बस) का आकार बनाता है। यदि पैटर्न अपट्रेंड में बन रहा है, तो हमें हीरे के ऊपरी किनारों से मतलब है, और यदि ट्रेंड डाउनवर्ड है, तो हमें निचले किनारों से। सरल शब्दों में, हमें ब्रेकआउट पॉइंट्स देखने होते हैं—यही हमारे ट्रेड खोलने के पॉइंट बनते हैं।

अपट्रेंड में डायमंड बनने पर, ऊपर के किनारे पीक्स के आधार पर खींचे जाते हैं। डायमंड का ऊपरी बायाँ किनारा कम-से-कम दो शिखरों से गुजरता है, जबकि दायाँ किनारा बीच वाले (सबसे ऊँचे) शिखर और अगले (दाएँ) शिखर से होकर गुजरता है—इसी किनारे का ब्रेकआउट ट्रेंड कंटिन्यूएशन का संकेत देता है। डायमंड के निचले किनारे अतिरिक्त होते हैं और सिर्फ संकरे होते चैनल की सीमाएँ दिखाते हैं: डाउनट्रेंड में डायमंड देखें, तो निचले किनारे लो प्वॉइंट्स से खींचे जाएँगे। सही डायमंड में एक ऐसा लो होना चाहिए, जो सबसे गहरा हो (सेंटर), और उसके बाएँ-दाएँ वाले लो उससे ऊँचे हों। निचले दाएँ किनारे का ब्रेकआउट हमारी एंट्री पॉइंट देता है और ट्रेंड कंटिन्यूएशन दर्शाता है:

राइज़िंग वेज एक संकुचित होता हुआ त्रिकोण है, जिसकी ढलान ऊपर की ओर होती है। यदि राइज़िंग वेज ट्रेंड के शिखर पर बने, तो यह रिवर्सल पैटर्न है और हमें बेयरिश प्राइस मूवमेंट की उम्मीद करनी चाहिए: लेकिन यदि राइज़िंग वेज डाउनवर्ड या बेयरिश ट्रेंड के बीच बनता है, तो यह एक “रोलबैक” होता है, जिसका मतलब है कि ट्रेंड कंटिन्यू होगा: राइज़िंग वेज की सीमाएँ (बॉर्डर्स) दर्शाती हैं कि बुल्स कमज़ोर पड़ रहे हैं और जल्द ही निचली सीमा टूटेगी। वेज के बेस (चौड़े हिस्से) की चौड़ाई से यह अंदाज़ा लगाया जा सकता है कि वेज से निकलने के बाद प्राइस कितनी दूर तक जा सकती है, ताकि आप तय कर सकें कि इस मूवमेंट पर ट्रेड करना फायदे का सौदा होगा या किसी बेहतर अवसर की प्रतीक्षा करें।

फॉलिंग वेज के बेस की चौड़ाई, यह बताती है कि ऊपर वाली सीमा टूटने के बाद प्राइस कितनी दूर तक जा सकती है। राइज़िंग वेज से उलट, फॉलिंग वेज में हमें ऊपरी सीमा का ब्रेकआउट देखना चाहिए। डाउनट्रेंड में फॉलिंग वेज कुछ इस तरह दिखता है: अगर किसी अपट्रेंड में फॉलिंग वेज दिखाई दे, तो वह ट्रेंड कंटिन्यूएशन फिगर होता है:

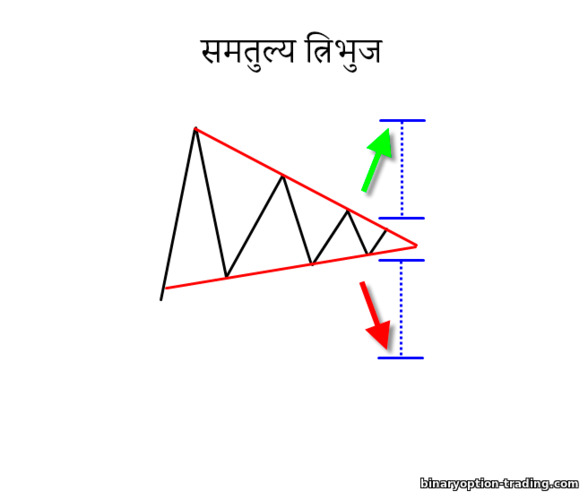

ट्रेंड मूवमेंट में बने त्रिकोण अक्सर ट्रेंड कंटिन्यूएशन पैटर्न के रूप में काम करते हैं, जो यह दिखाते हैं कि बाज़ार एक बड़े मूव से पहले कुछ समय के लिए संतुलन या कंसॉलिडेशन में है। उदाहरण के लिए, अपट्रेंड में यह कुछ ऐसा दिखता है: डाउनट्रेंड में त्रिकोण इस तरह दिखता है: “फ्लैग” मॉडल की तरह, हम मुख्यतः उसी किनारे में रुचि रखते हैं, जो मौजूदा ट्रेंड की ओर होता है—उसका ब्रेकआउट ट्रेंड जारी रहने का संकेत देता है। त्रिकोण के बेस की ऊँचाई दर्शाती है कि ब्रेकआउट के बाद प्राइस कम-से-कम कितनी दूर जा सकती है।

यदि सिमेट्रिकल ट्राएंगल साइडवेज़ प्राइस मूवमेंट के बाद बने, तो अनुमान लगाना कठिन होता है कि प्राइस ऊपर जाएगी या नीचे। मार्केट में बुल्स और बेयर्स के बीच संतुलन बन जाता है, और ब्रेकआउट किसी भी दिशा में हो सकता है। ऐसे में सबसे अच्छा है इंतज़ार करना—धीरे-धीरे प्राइस ट्राएंगल के अंदर दबती जाएगी और अंततः किसी एक सीमा को तोड़ देगी। हमारे उदाहरण में, प्राइस नीचे गई और निचला बॉर्डर तोड़ा—एंट्री पॉइंट स्पष्ट है:

याद रखें, किसी भी टेक्निकल एनालिसिस फिगर से 100% गारंटी नहीं होती कि पैटर्न हमेशा वैसे ही काम करेगा जैसा हम सोचते हैं। कभी-कभी डिसेंडिंग ट्राएंगल दिखने के बावजूद, प्राइस सपोर्ट तोड़कर नीचे भी जा सकती है। ये दुर्लभ हैं, लेकिन संभव हैं। मार्केट में कोई 100% स्ट्रैटेजी नहीं होती, इसलिए रिस्क मैनेजमेंट हमेशा ध्यान में रखना चाहिए।

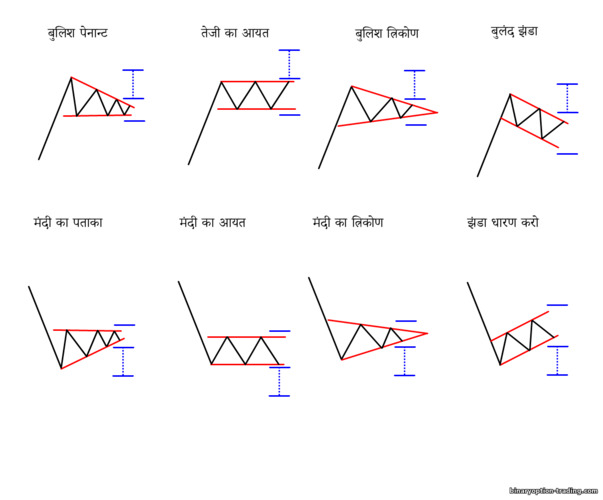

निम्न में से अधिकतर पैटर्न रिवर्सल भी हो सकते हैं—यह इस बात पर निर्भर करता है कि वे कहाँ बन रहे हैं। ट्रेड केवल तब ही किया जाता है, जब फिगर पूरी तरह बन जाए और सिग्नल मौजूदा ट्रेंड की दिशा में मिले।

ये पैटर्न बार-बार दिखाई देते हैं—सालों और हज़ारों ट्रेडर्स के अनुभवों से प्रमाणित। आप अभी जो भी ट्रेडिंग मेथड अपना रहे हों, टेक्निकल एनालिसिस पैटर्न न सिर्फ़ उसमें नया आयाम जोड़ेंगे, बल्कि आपके वर्तमान ट्रेडिंग रिज़ल्ट्स में भी सुधार लाएँगे।

निश्चित रूप से, सभी टेक्निकल एनालिसिस फिगर्स को सपोर्ट और रेज़िस्टेंस लेवल, ट्रेंड लाइन्स, ट्रेडिंग इंडिकेटर्स इत्यादि से कंफर्म किया जा सकता है (और करना भी चाहिए), क्योंकि यह सभी फिगर्स गंभीर आधार और कई वर्षों के अनुभवी ट्रेडर्स के अनुभव पर टिकी होती हैं। हमें बस चार्ट पर इन पैटर्न्स को ढूँढना सीखना है और इन्हें उपयोग में लाकर अपना मुनाफा अर्जित करना है।

सामग्री

- टेक्निकल एनालिसिस चार्ट में फ्लैग पैटर्न: ट्रेडिंग में फ्लैग पैटर्न का सही उपयोग कैसे करें

- टेक्निकल चार्ट एनालिसिस में पेनन्ट पैटर्न: ट्रेंड कंटिन्यूएशन पैटर्न

- डबल टॉप (M पैटर्न) – टेक्निकल एनालिसिस का रिवर्सल पैटर्न

- डबल बॉटम (W पैटर्न) - डाउनट्रेंड से अपट्रेंड में बदलाव का पैटर्न

- हेड एंड शोल्डर्स – अपट्रेंड का रिवर्सल पैटर्न (टेक्निकल एनालिसिस)

- रिवर्स हेड एंड शोल्डर्स - डाउनट्रेंड के लिए रिवर्सल टेक्निकल एनालिसिस पैटर्न

- बाउल विद हैंडल – टेक्निकल चार्ट एनालिसिस में ट्रेंड बदलने का पैटर्न

- उल्टा बाउल विद हैंडल – ऊपर की ओर जा रहे ट्रेंड को नीचे की ओर बदलने का फिगर

- रेक्टैंगल – टेक्निकल एनालिसिस में कंसॉलिडेशन (साइडवेज़ मूवमेंट) का फिगर

- रोम्बस या डायमंड – टेक्निकल चार्ट एनालिसिस में ट्रेंड कंटिन्यूएशन का फिगर

- राइज़िंग वेज – टेक्निकल एनालिसिस का एक फिगर

- फॉलिंग वेज – ट्रेंड रिवर्सल और कंटिन्यूएशन पैटर्न

- प्राइस चार्ट के टेक्निकल एनालिसिस में ट्राएंगल पैटर्न

- टेक्निकल चार्ट एनालिसिस फिगर्स के तीन प्रकार

- ट्रेंड कंटिन्यूएशन पैटर्न

- रिवर्सल पैटर्न या ट्रेंड रिवर्सल पैटर्न

- अनिश्चितता वाले फिगर्स या डबल-साइडेड फिगर्स

- टेक्निकल एनालिसिस पैटर्न्स का अध्ययन क्यों करें?

टेक्निकल एनालिसिस चार्ट में फ्लैग पैटर्न: ट्रेडिंग में फ्लैग पैटर्न का सही उपयोग कैसे करें

टेक्निकल एनालिसिस फिगर "फ्लैग" बहुत आम और सरल फिगर है, जो ट्रेंडिंग प्राइस मूवमेंट में दिखाई देता है और रोलबैक के समाप्त होने तथा ट्रेंड के आगे जारी रहने का संकेत देता है। यदि आप फ्लैग पैटर्न के उपयोग के नियम समझ जाते हैं, तो ट्रेंड ट्रेडिंग से लगातार अच्छा मुनाफा प्राप्त कर सकते हैं।आइए समझते हैं। फ्लैग, वेव-लाइक ट्रेंड मूवमेंट के दौरान बनता है, विशेषकर ट्रेंड के विपरीत होने वाले प्राइस रिट्रेसमेंट में। सही फ्लैग (जो टेक्निकल एनालिसिस के सभी नियमों के अनुसार बनता है) तीन भागों से मिलकर बनता है:

- मज़बूत ट्रेंड मूवमेंट - फ्लैगपोल

- पिछले हाई (अपट्रेंड में) या पिछले लो (डाउनट्रेंड में) का अपडेट होना

- प्राइस रोलबैक – फ्लैग फिगर स्वयं

फ्लैग स्वयं कुछ कैंडल्स से बन सकता है, या जटिल व लंबे रोलबैक से, जो ट्रेंड के विपरीत होता है। आमतौर पर, ट्रेडर फ्लैग की ऊपरी और निचली सीमाएँ (बॉर्डर) पहचान लेते हैं, लेकिन व्यवहार में अक्सर सिर्फ एक ही बॉर्डर उपयोगी होती है—जिसका ब्रेकडाउन (ब्रेकआउट) होने पर ट्रेंड जारी रहने का संकेत मिलता है; दूसरी बॉर्डर केवल विज़ुअल रूप से पैटर्न की पहचान करने के लिए सहायक होती है।

अपट्रेंड में, हमें केवल फ्लैग की ऊपरी सीमा में दिलचस्पी होगी, जबकि बेयरिश ट्रेंड में केवल निचली सीमा का ध्यान रखना होगा। इन सीमाओं का ब्रेकआउट रोलबैक के समाप्त होने और ट्रेंड के जारी रहने का संकेत देता है। बॉर्डर टूटने के बाद ही 3-5 कैंडल्स के लिए ट्रेड खोलना उचित होता है। टाइम फ्रेम कोई भी हो सकता है—M1 से लेकर W1 (साप्ताहिक) तक।

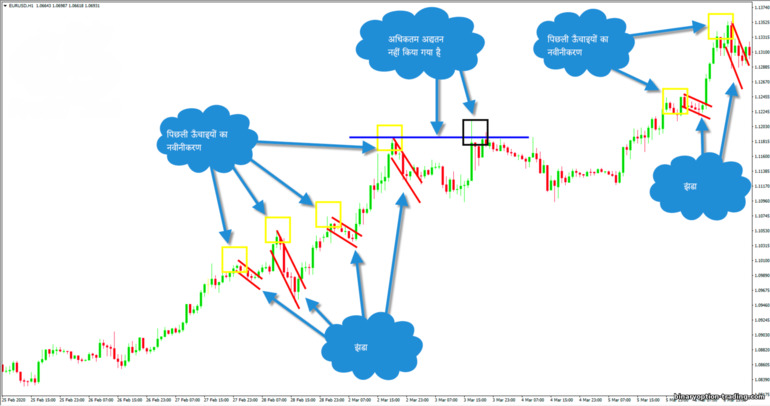

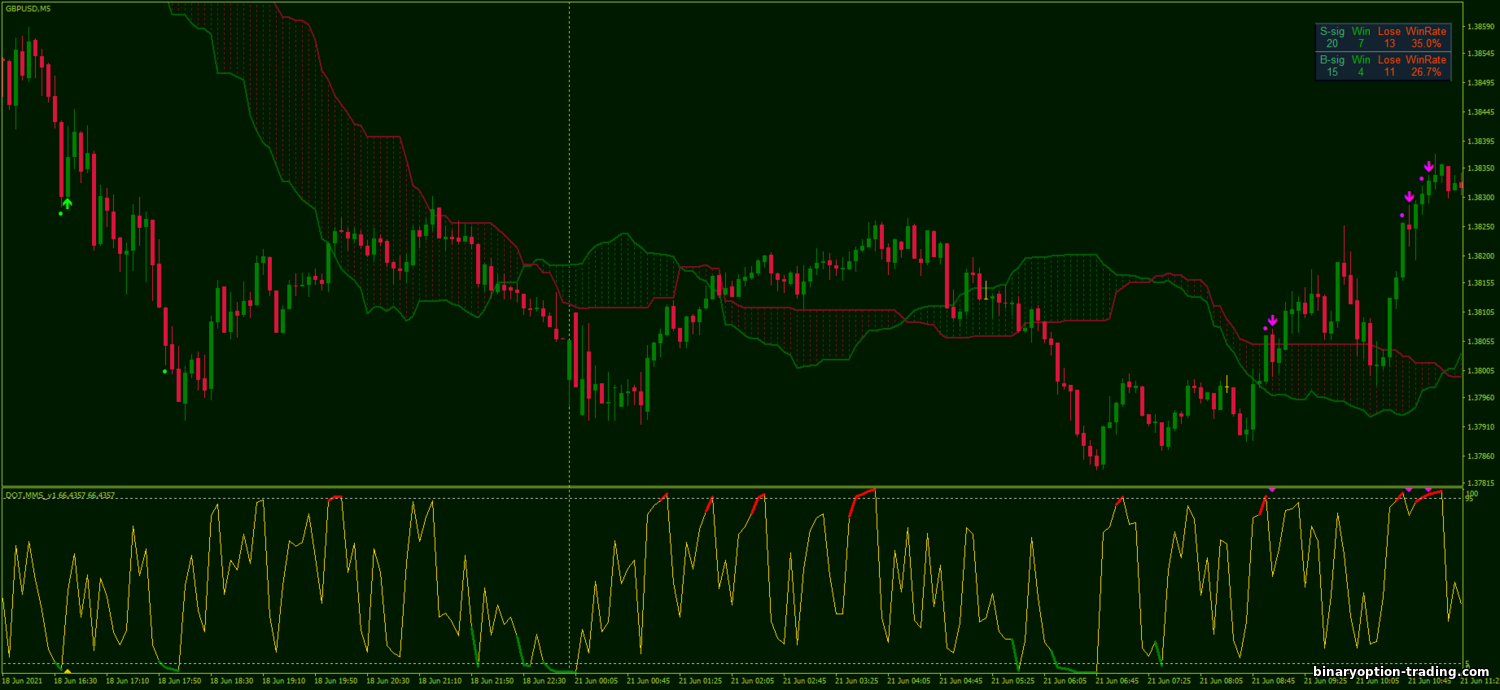

चलिए देखते हैं कि फ्लैग टेक्निकल एनालिसिस फिगर व्यवहार में कैसा दिखता है। अपट्रेंड के लिए फ्लैग कुछ इस तरह होगा: फ्लैग को बेहतर ढंग से काम कराने के लिए, फ्लैगपोल को एक अच्छे ट्रेंडिंग मूवमेंट से बनना चाहिए, जिसमें छोटे रिट्रेसमेंट कम हों। डाउनट्रेंड में फ्लैग पैटर्न इस तरह दिखेगा: पैटर्न की पहचान बेहतर तरीके से करने के लिए, रोलबैक के दौरान प्राइस में ट्रेंड की ओर एक हल्का मूवमेंट होने की प्रतीक्षा की जा सकती है, और उसी मूवमेंट के आधार पर फ्लैग की मुख्य सीमा निर्धारित की जा सकती है—इससे जटिल रोलबैक बनने पर भी गलती की संभावना कम होगी। फ्लैग स्वयं हमेशा मौजूदा ट्रेंड के विपरीत दिशा में झुका होगा, लेकिन उससे मिलने वाला सिग्नल ट्रेंड की ओर ही जाएगा।

टेक्निकल चार्ट एनालिसिस में पेनन्ट पैटर्न: ट्रेंड कंटिन्यूएशन पैटर्न

पेनन्ट टेक्निकल चार्ट एनालिसिस का एक ऐसा पैटर्न है, जो ट्रेंड की निरंतरता की ओर इशारा करता है। यह एक क्षैतिज त्रिकोण जैसा दिखाई देता है, जिसके अंदर प्राइस फ्लक्चुएशन धीरे-धीरे कम होते जाते हैं। सही पेनन्ट में अपट्रेंड होने पर इसकी ऊपरी सीमा का ब्रेकआउट, और डाउनट्रेंड में निचली सीमा का ब्रेकआउट देखने को मिलता है।बुलिश ट्रेंड में पेनन्ट कुछ इस प्रकार दिखता है: बेयरिश ट्रेंड में स्थिति ठीक उलट है: “फ्लैग” की तरह ही पेनन्ट भी तेज़ ट्रेंड इंपल्स के बाद बनता है—इसे ही “फ्लैगस्टाफ” या “पोल” कहा जाता है। पीक्स या ट्रफ्स के अपडेट को ध्यान में रखना ज़रूरी है—यानी पेनन्ट को केवल ट्रेंडिंग प्राइस मूवमेंट में देखा जा सकता है।

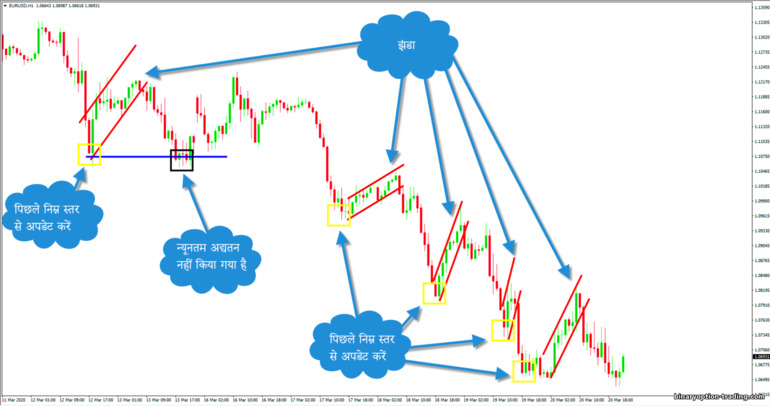

यदि वास्तविक चार्ट पर पेनन्ट देखें, तो अपट्रेंड में यह इस प्रकार दिखता है: डाउनट्रेंड (बेयरिश ट्रेंड) में पेनन्ट इस तरह दिखता है: अक्सर ऐसा होता है कि ट्रेडर पहले “फ्लैग” टेक्निकल एनालिसिस फिगर पर ट्रेड करते हैं और उसके बाद “पेनन्ट” पर। ऐसा इसलिए होता है क्योंकि पैटर्न बनने के दौरान यह पूरी तरह स्पष्ट नहीं होता कि कौन-सा पैटर्न विकसित हो रहा है। फ्लैग, पेनन्ट की तुलना में कई गुना तेज़ी से बनता है, लेकिन चूँकि... दोनों पैटर्न के आधार समान हैं और वे केवल आकृति में भिन्न हैं, तो दोहरा मुनाफा लेना भी संभव है।

यदि “फ्लैग” पैटर्न और “पेनन्ट” पैटर्न की तुलना करें, तो परिणाम सामने आते हैं:

- दोनों पैटर्न “फ्लैगपोल” (प्राइस का तेज़ ट्रेंड इंपल्स) के बाद बनते हैं

- दोनों पैटर्न तभी देखे जा सकते हैं, जब पिछले हाई (अपट्रेंड में) या पिछले लो (डाउनट्रेंड में) अपडेट हो चुका हो

- दोनों पैटर्न ट्रेंड कंटिन्यूएशन पैटर्न हैं

- ट्रेड तब खुलता है जब वर्तमान ट्रेंड की दिशा में बॉर्डर टूटती है

डबल टॉप (M पैटर्न) – टेक्निकल एनालिसिस का रिवर्सल पैटर्न

डबल टॉप एक रिवर्सल पैटर्न है, जो यह दर्शाता है कि प्राइस एक मजबूत रेज़िस्टेंस ज़ोन से टकरा रही है, जिसे वह तोड़ नहीं पा रही। इस फिगर के बनने के बाद अपट्रेंड डाउनट्रेंड में बदल जाता है। कभी-कभी दो शिखरों की बजाय तीन शिखर भी बन जाते हैं, लेकिन मूल रूप से यह वही पैटर्न है—बस बुल्स ने रेज़िस्टेंस को तोड़ने की तीन बार कोशिश की।डबल टॉप, बुलिश ट्रेंड के बाद इसके शिखर पर बनता है। “डबल टॉप” के कुछ प्रमुख पहलू:

- पहला टॉप दूसरे से ऊँचा हो सकता है—मज़बूत रिवर्सल पैटर्न

- दोनों टॉप लगभग एक ही प्राइस लेवल पर हो सकते हैं

- दूसरा टॉप पहले की तुलना में थोड़ा ऊँचा हो सकता है—यह पैटर्न थोड़ा कम मज़बूत होता है, फिर भी प्रभावी रहता है

- टेक्निकल एनालिसिस का यह पैटर्न अक्षर “M” जैसा दिखता है

दो टॉप के बीच का सबसे निचला बिंदु “नेक” या “नेक लेवल” कहलाता है। नेक लेवल से दूसरे टॉप तक की दूरी वह अनुमानित दूरी होती है, जो पैटर्न के सक्रिय होने पर प्राइस डाउनट्रेंड में तय कर सकती है। यदि प्राइस चार्ट पर “डबल टॉप” टेक्निकल एनालिसिस मॉडल देखें, तो यह कुछ ऐसा दिखता है: ट्रेड खोलने का सबसे बेहतर समय तब होगा, जब “नेक लाइन” टूटती है। हालाँकि, ध्यान रखें कि यह भी एक सपोर्ट ज़ोन ही है, इसलिए यहाँ दो विकल्प हैं:

- नेक लाइन टूटते ही ट्रेड खोलें—जो थोड़ा ज़्यादा जोखिम भरा है

- उस कैंडल के बंद होने के बाद ट्रेड खोलें, जिसने नेकलाइन को तोड़ा है—जो थोड़ा सुरक्षित है, पर हो सकता है कि मूवमेंट का कुछ हिस्सा छूट जाए

डबल बॉटम (W पैटर्न) – डाउनट्रेंड से अपट्रेंड में बदलाव का पैटर्न

डबल बॉटम टेक्निकल एनालिसिस का वह पैटर्न है, जो “डबल टॉप” का मिरर इमेज है। यानी यह मॉडल डाउनट्रेंड के अंत और अपट्रेंड की शुरुआत का संकेत देता है। इसमें प्राइस एक मज़बूत सपोर्ट ज़ोन से टकराती है, जिसे वह तोड़ नहीं पाती, और दो (कभी-कभी तीन – ट्रिपल बॉटम) कोशिशों के बाद ट्रेंड ऊपर की ओर मुड़ जाता है।बाकी सभी शर्तें “डबल टॉप” जैसी ही होती हैं। डबल बॉटम इस प्रकार बनता है:

- पैटर्न डाउनट्रेंड के सबसे निचले हिस्से में बनता है (साइडवेज़ मोड में नहीं)

- दोनों बॉटम लगभग एक ही लेवल पर होते हैं

- यदि दूसरा “बॉटम” पहले से थोड़ा ऊँचा हो, तो पैटर्न अधिक मज़बूत माना जाता है

- नेकलाइन से दूसरे बॉटम तक की दूरी वह अनुमानित दूरी है, जो पैटर्न सक्रिय होने पर अपट्रेंड में तय हो सकती है

- ट्रेड खोलने के तरीके: 1) नेक लाइन टूटते ही; 2) नेक लाइन को तोड़ने वाली कैंडल के बंद होने के बाद

- सपोर्ट और रेज़िस्टेंस लेवल एवं ज़ोन

- जापानी कैंडलस्टिक रिवर्सल पैटर्न

- इंडिकेटर्स जो संभावित ट्रेंड रिवर्सल का संकेत देते हैं

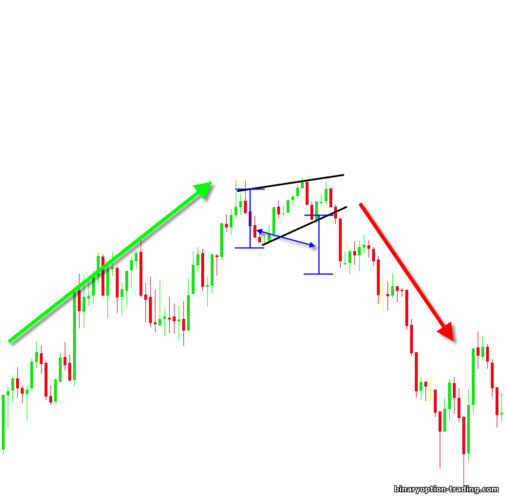

हेड एंड शोल्डर्स – अपट्रेंड का रिवर्सल पैटर्न (टेक्निकल एनालिसिस)

हेड एंड शोल्डर्स एक ऐसा टेक्निकल एनालिसिस पैटर्न है, जिसमें तीन शिखर (टॉप) होते हैं, और यह अपट्रेंड के अंत को दर्शाता है। यह पैटर्न बुलिश ट्रेंड के ऊपरी हिस्से में बनता है।यदि इस मॉडल को विस्तार से देखें, तो:

- पहला टॉप (लेफ्ट शोल्डर) एक सामान्य अपट्रेंड के दौरान किसी रेज़िस्टेंस लेवल पर बनता है

- दूसरा टॉप (हेड) पहले से ऊँचा होता है और पिछला रेज़िस्टेंस लेवल तोड़ने के बाद बनता है। प्राइस तब तक ऊपर जाती है, जब तक उसे एक नया रेज़िस्टेंस ज़ोन नहीं मिल जाता

- तीसरा टॉप (राइट शोल्डर) दूसरे टॉप की तुलना में नीचे बनता है, जो दर्शाता है कि अपट्रेंड कमजोर पड़ गया है और प्राइस रिवर्स होने की स्थिति में है

हेड एंड शोल्डर्स पैटर्न बारीकी से दिखाता है कि कैसे अपट्रेंड डाउनट्रेंड में बदल जाता है। ट्रेड तब खोलना चाहिए, जब नेक लाइन टूटे—यह लाइन वह न्यूनतम बिंदु दर्शाती है, जहाँ लेफ्ट या राइट शोल्डर के बाद रिट्रेसमेंट शुरू हुआ था। यह प्रक्रिया “डबल टॉप” मॉडल जैसी ही है—लेवल टूटते समय या ब्रेकआउट कैंडल बंद होने के बाद ट्रेंड के साथ जाया जा सकता है।

प्राइस चार्ट पर “हेड एंड शोल्डर्स” पैटर्न कुछ इस तरह दिखाई देता है: हेड एंड शोल्डर्स टेक्निकल एनालिसिस पैटर्न की ऊँचाई से संकेत मिलता है कि रिवर्सल पूरा होने पर प्राइस डाउनट्रेंड में लगभग कितनी दूर जा सकती है।

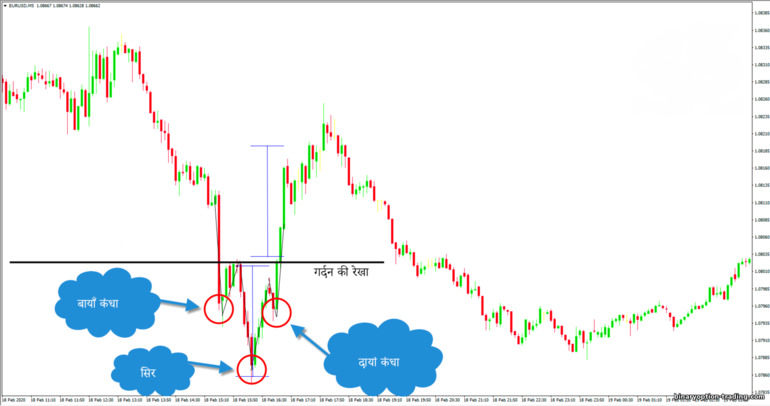

रिवर्स हेड एंड शोल्डर्स - डाउनट्रेंड के लिए रिवर्सल टेक्निकल एनालिसिस पैटर्न

रिवर्स हेड एंड शोल्डर्स एक ऐसा टेक्निकल एनालिसिस पैटर्न है, जो हेड एंड शोल्डर्स का उल्टा रूप है। यह डाउनट्रेंड के निचले भाग में बनता है और दर्शाता है कि बेयरिश मूवमेंट खत्म होने को है तथा अपट्रेंड शुरू होने की संभावना है। सरल शब्दों में, यह एक मिरर्ड रिवर्सल पैटर्न है।उपरोक्त पैटर्न की ही तरह, “रिवर्स हेड एंड शोल्डर्स” में तीन गहराइयाँ (ट्रफ) होती हैं:

- ट्रफ सपोर्ट और रेज़िस्टेंस लेवल पर बनते हैं

- पहली गहराई (लेफ्ट शोल्डर) ट्रेंड जारी रहने का संकेत देती है

- दूसरी गहराई (हेड) पिछले लो को अपडेट करती है

- तीसरी गहराई (राइट शोल्डर) “हेड” से ऊँची बनती है, जो डाउनट्रेंड के अंत और अपट्रेंड की शुरुआत की ओर इशारा करती है

- पैटर्न की मज़बूती कंधों की पोज़िशन पर निर्भर करती है—जहाँ राइट शोल्डर लेफ्ट से ऊँचा हो, वह पैटर्न ज़्यादा मज़बूत माना जाता है

- ट्रेड, “नेक” लेवल के टूटने पर ही खोला जाता है—वही अधिकतम पॉइंट, जो लेफ्ट या राइट शोल्डर बनने के दौरान बनता है

बाउल विद हैंडल – टेक्निकल चार्ट एनालिसिस में ट्रेंड बदलने का पैटर्न

चार्ट को समझने में आसानी के लिए, टेक्निकल एनालिसिस फिगर्स को कभी-कभी मज़ेदार नाम दिए जाते हैं। “बाउल विद हैंडल” भी ऐसा ही एक नाम है। भले ही यह नाम थोड़ा विचित्र लगे, लेकिन इसका ट्रेडिंग से गहरा संबंध है।इस फिगर में चार्ट के उस सेक्शन को उभारा जाता है, जहाँ डाउनट्रेंड अपट्रेंड में बदल रहा होता है—इसे “बाउल” कहते हैं। ट्रेंड में बदलाव, ट्रफ्स और पीक्स के ज़रिए देखा जा सकता है—ट्रफ्स अब और नीचे नहीं जा रहे हैं, जबकि पीक्स एक-दूसरे को अपडेट करने लगते हैं। इसी उभरते अपट्रेंड में जो पहली प्राइस रिट्रेसमेंट बनती है, वह हैंडल का काम करती है—इस बात की पुष्टि कि डाउनट्रेंड खत्म हुआ और अब मार्केट बुल्स के हाथ में है। बाउल के “ऊपरी किनारे” सपोर्ट और रेज़िस्टेंस के लेवल पर स्थित होते हैं, पर हमें सिर्फ बाएँ किनारे में दिलचस्पी होती है, क्योंकि इस बॉर्डर के टूटने पर ही ट्रेंड कंटिन्यूएशन का संकेत मिलता है।

ट्रेडर्स अक्सर “हैंडल” के ब्रेकआउट पर भी एंट्री करते हैं—जो अपट्रेंड के विरुद्ध बने रोलबैक का ऊपरी किनारा होता है। यहाँ, एंट्री के नियम “फ्लैग” या “पेनन्ट” जैसे ही हैं—रोलबैक चैनल की ऊपरी सीमा टूटते ही ऊपर की ओर ट्रेड खोल दिया जाता है। “बाउल” का सबसे निचला हिस्सा एक गहराई या कंसॉलिडेशन दोनों हो सकता है। मुख्य बात यह है कि एक नया अपट्रेंड दिखना चाहिए, जिसमें एक रोलबैक (हैंडल) बना हो।

उल्टा बाउल विद हैंडल – ऊपर की ओर जा रहे ट्रेंड को नीचे की ओर बदलने का फिगर

उल्टा बाउल विद हैंडल, “बाउल विद हैंडल” का ही उल्टा रूप है, जो अपट्रेंड के दौरान बनता है। यह फिगर बताता है कि अपट्रेंड समाप्त होने वाला है (बाउल के बनते समय), और उसके बाद पहले रोलबैक की पुष्टि से रिवर्सल दिखता है—यानी हैंडल का बनना।पिछले पैटर्न की ही तरह, बाउल के किनारे भी सपोर्ट और रेज़िस्टेंस लेवल पर होंगे, लेकिन ध्यान केवल बाएँ ओर वाले किनारे पर होना चाहिए और उसी पर बनने वाले “हैंडल” पर भी।

इस मॉडल में ट्रेडिंग के नियम भी वही हैं—उल्टे बाउल की क्षैतिज लाइन टूटने पर एंट्री ली जा सकती है, और “हैंडल” बनने के दौरान “फ्लैग” या “पेनन्ट” पैटर्न पर भी ट्रेड किया जा सकता है: यहाँ ट्रेंड में बदलाव पीक्स से स्पष्ट होता है: अपट्रेंड के दौरान पीक्स का अपडेट होना बाउल के “निचले हिस्से” में रुक जाता है, लेकिन ट्रफ्स अपडेट होने लगते हैं—जो डाउनवर्ड ट्रेंड की शुरुआत का साफ़ संकेत देता है।

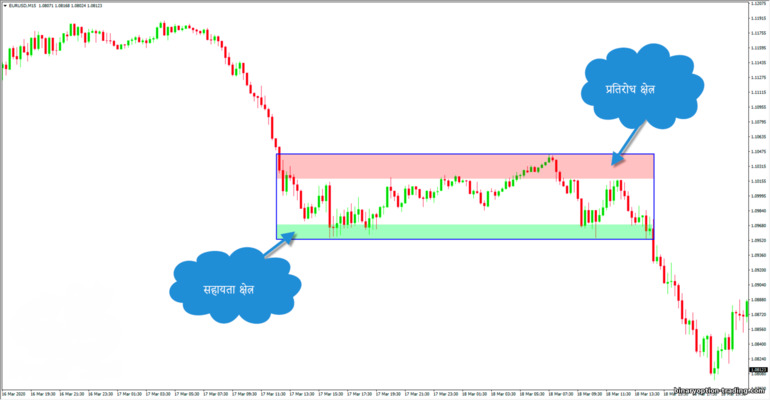

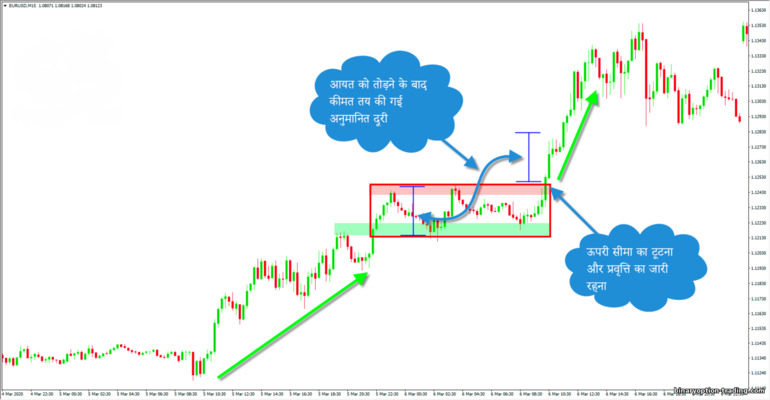

रेक्टैंगल – टेक्निकल एनालिसिस में कंसॉलिडेशन (साइडवेज़ मूवमेंट) का फिगर

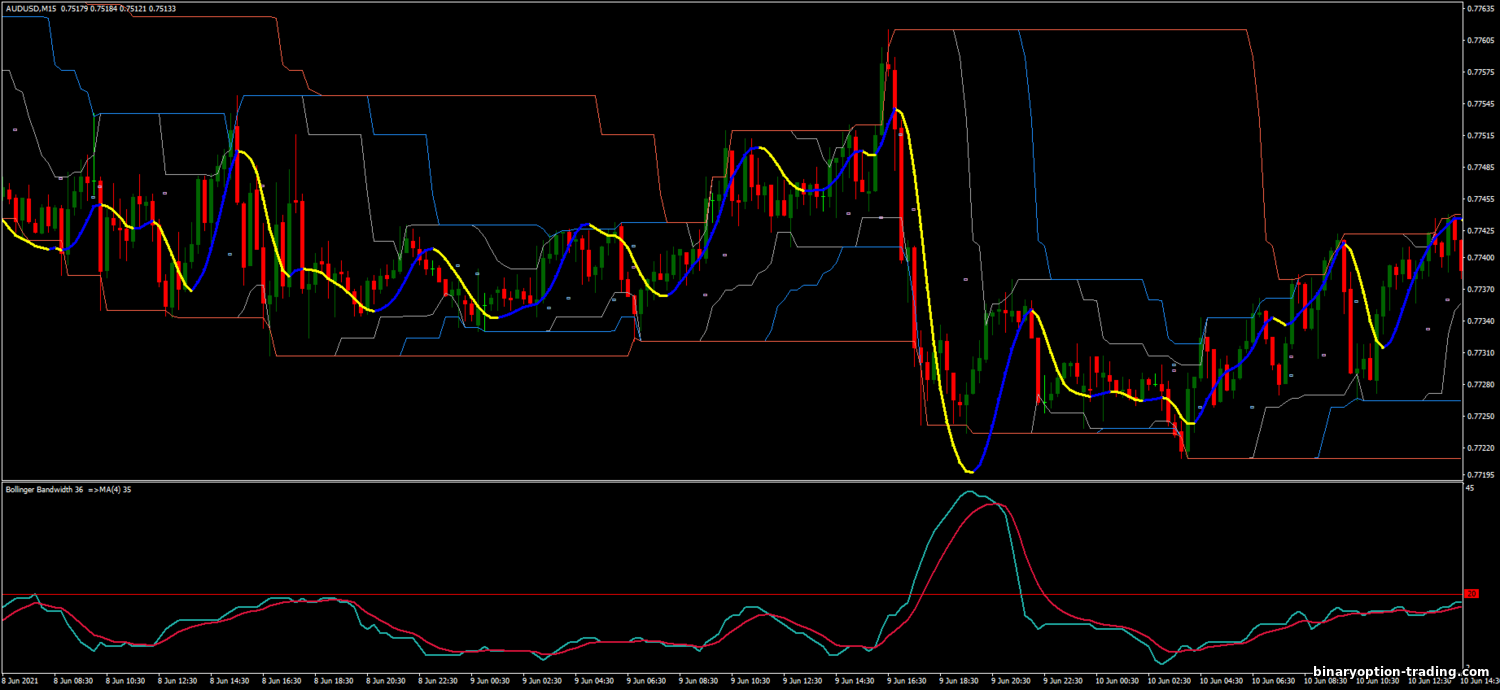

रेक्टैंगल साइडवेज़ प्राइस मूवमेंट (कंसॉलिडेशन) का फिगर है। यदि चार्ट पर फ्लैट पैटर्न बनता दिखे, तो समझ लें कि मार्केट में फिलहाल ऊर्जा की कमी है और उसे नई ताकत जुटाने के लिए कुछ समय चाहिए।रेक्टैंगल हमेशा यह नहीं दर्शाता कि ट्रेंड पूरा समाप्त हो गया है। उलटे, यदि रेक्टैंगल किसी ट्रेंड में बनता है, तो यह दर्शाता है कि प्राइस एक मज़बूत सप्लाई-डिमांड ज़ोन में फँसी हुई है, जिसे वह फिलहाल तोड़ नहीं पा रही, लेकिन एक बार मार्केट पार्टिसिपेंट्स में पर्याप्त ताकत आते ही ट्रेंड जारी रहेगा। रेक्टैंगल की ऊपरी और निचली सीमाएँ सपोर्ट और रेज़िस्टेंस (डिमांड और सप्लाई ज़ोन) द्वारा बनती हैं।

ट्रेडिंग में रेक्टैंगल का उपयोग मुख्यतः तीन तरीक़ों से किया जा सकता है:

- रेक्टैंगल की सीमाओं के ब्रेकआउट पर ट्रेड करना—जब साइडवेज़ मूवमेंट की सीमा टूटती है और प्राइस किसी ट्रेंड की तरह आगे बढ़ती है

- रेक्टैंगल की सीमाओं से प्राइस के रिबाउंड पर ट्रेड करना—जब तक प्राइस रेक्टैंगल के अंदर रहती है, तब तक ऊपर और नीचे दोनों सीमाओं पर रिबाउंड ट्रेडिंग की जा सकती है। यह सरल है और रेक्टैंगल बनते समय लगातार आमदनी का साधन हो सकता है

- रेक्टैंगल के ब्रेकआउट के बाद रिटेस्ट पर ट्रेड करना—यानी सपोर्ट/रेज़िस्टेंस लेवल की तरह बर्ताव करना। जब रेक्टैंगल की सीमा टूट जाए, उसके बाद यदि प्राइस वापस उस टूटे हुए बॉर्डर को रिटेस्ट करने आती है, तब ब्रेकआउट की दिशा में बेहतर दाम पर ट्रेड करने का अवसर होता है। यह बेहद विश्वसनीय रणनीति है, लेकिन प्राइस हमेशा रिटेस्ट के लिए लौटेगी ही, इसकी गारंटी नहीं

बुलिश (ऊपर की ओर) ट्रेंड में रेक्टैंगल पैटर्न

यदि किसी अपट्रेंड में रेक्टैंगल बनता है, तो ध्यान देने लायक कुछ बिंदु हैं:- रेक्टैंगल एक तरह का “रोलबैक” होता है—संभावना है कि यह अस्थायी है

- सपोर्ट ज़ोन मज़बूत होता है—इसी से ट्रेड खोलना बेहतर हो सकता है

- रेक्टैंगल की ऊँचाई लगभग उतनी ही दूरी दिखाती है, जितना प्राइस ब्रेकआउट के बाद जा सकती है

- ऊपरी सीमा के टूटने की संभावना अधिक होती है

बेयरिश (नीचे की ओर) ट्रेंड में रेक्टैंगल पैटर्न

डाउनवर्ड या बेयरिश ट्रेंड में बना रेक्टैंगल भी अक्सर ट्रेंड कंटिन्यूएशन पैटर्न साबित होता है।यहाँ एंट्री पॉइंट्स खोजते समय ध्यान रखना चाहिए:

- रेज़िस्टेंस ज़ोन (रेक्टैंगल की ऊपरी सीमा) से प्राइस के वापस आने पर ट्रेड

- निचली सीमा टूटने पर—सपोर्ट ज़ोन टूट जाए

- टूटी हुई सपोर्ट ज़ोन का रिटेस्ट होने पर, ब्रेकआउट दिशा में एंट्री

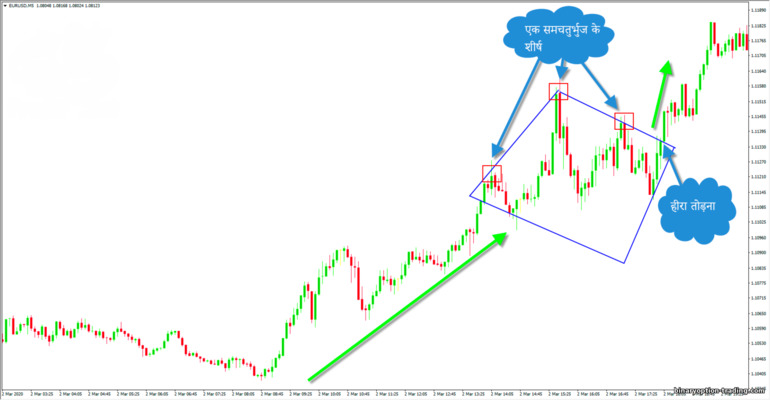

रोम्बस या डायमंड – टेक्निकल चार्ट एनालिसिस में ट्रेंड कंटिन्यूएशन का फिगर

डायमंड या रोम्बस, ट्रेंडिंग प्राइस मूवमेंट के दौरान बनने वाले जटिल रोलबैक में दिखाई देता है। यह फिगर एक ट्रेंड कंटिन्यूएशन मॉडल है, क्योंकि इसके बनने के बाद प्राइस उसी दिशा में आगे बढ़ती है, जिस ट्रेंड से पहले पैटर्न आया था।यह मॉडल एक हीरा (रोम्बस) का आकार बनाता है। यदि पैटर्न अपट्रेंड में बन रहा है, तो हमें हीरे के ऊपरी किनारों से मतलब है, और यदि ट्रेंड डाउनवर्ड है, तो हमें निचले किनारों से। सरल शब्दों में, हमें ब्रेकआउट पॉइंट्स देखने होते हैं—यही हमारे ट्रेड खोलने के पॉइंट बनते हैं।

अपट्रेंड में डायमंड बनने पर, ऊपर के किनारे पीक्स के आधार पर खींचे जाते हैं। डायमंड का ऊपरी बायाँ किनारा कम-से-कम दो शिखरों से गुजरता है, जबकि दायाँ किनारा बीच वाले (सबसे ऊँचे) शिखर और अगले (दाएँ) शिखर से होकर गुजरता है—इसी किनारे का ब्रेकआउट ट्रेंड कंटिन्यूएशन का संकेत देता है। डायमंड के निचले किनारे अतिरिक्त होते हैं और सिर्फ संकरे होते चैनल की सीमाएँ दिखाते हैं: डाउनट्रेंड में डायमंड देखें, तो निचले किनारे लो प्वॉइंट्स से खींचे जाएँगे। सही डायमंड में एक ऐसा लो होना चाहिए, जो सबसे गहरा हो (सेंटर), और उसके बाएँ-दाएँ वाले लो उससे ऊँचे हों। निचले दाएँ किनारे का ब्रेकआउट हमारी एंट्री पॉइंट देता है और ट्रेंड कंटिन्यूएशन दर्शाता है:

राइज़िंग वेज – टेक्निकल एनालिसिस का एक फिगर

राइज़िंग वेज चार्ट पर अक्सर दिखाई देने वाला पैटर्न है। यह फिगर रिवर्सल तो हो ही सकता है, साथ ही ट्रेंड कंटिन्यूएशन पैटर्न भी हो सकता है—सब कुछ इस बात पर निर्भर है कि यह कहाँ बना है।राइज़िंग वेज एक संकुचित होता हुआ त्रिकोण है, जिसकी ढलान ऊपर की ओर होती है। यदि राइज़िंग वेज ट्रेंड के शिखर पर बने, तो यह रिवर्सल पैटर्न है और हमें बेयरिश प्राइस मूवमेंट की उम्मीद करनी चाहिए: लेकिन यदि राइज़िंग वेज डाउनवर्ड या बेयरिश ट्रेंड के बीच बनता है, तो यह एक “रोलबैक” होता है, जिसका मतलब है कि ट्रेंड कंटिन्यू होगा: राइज़िंग वेज की सीमाएँ (बॉर्डर्स) दर्शाती हैं कि बुल्स कमज़ोर पड़ रहे हैं और जल्द ही निचली सीमा टूटेगी। वेज के बेस (चौड़े हिस्से) की चौड़ाई से यह अंदाज़ा लगाया जा सकता है कि वेज से निकलने के बाद प्राइस कितनी दूर तक जा सकती है, ताकि आप तय कर सकें कि इस मूवमेंट पर ट्रेड करना फायदे का सौदा होगा या किसी बेहतर अवसर की प्रतीक्षा करें।

फॉलिंग वेज – ट्रेंड रिवर्सल और कंटिन्यूएशन पैटर्न

फॉलिंग वेज राइज़िंग वेज जैसा ही एक पैटर्न है। यह (फिगर) रिवर्सल पैटर्न भी हो सकता है (यदि यह डाउनट्रेंड में सबसे नीचे बना है) या ट्रेंड कंटिन्यूएशन मॉडल भी हो सकता है (यदि यह बुलिश ट्रेंड के दौरान बना है)।फॉलिंग वेज के बेस की चौड़ाई, यह बताती है कि ऊपर वाली सीमा टूटने के बाद प्राइस कितनी दूर तक जा सकती है। राइज़िंग वेज से उलट, फॉलिंग वेज में हमें ऊपरी सीमा का ब्रेकआउट देखना चाहिए। डाउनट्रेंड में फॉलिंग वेज कुछ इस तरह दिखता है: अगर किसी अपट्रेंड में फॉलिंग वेज दिखाई दे, तो वह ट्रेंड कंटिन्यूएशन फिगर होता है:

प्राइस चार्ट के टेक्निकल एनालिसिस में ट्राएंगल पैटर्न

ट्राएंगल्स टेक्निकल एनालिसिस में उतने ही लोकप्रिय हैं, जितने “डबल बॉटम” या “फ्लैग।” ट्राएंगल्स ट्रेंड कंटिन्यूएशन पैटर्न भी हो सकते हैं और रिवर्सल पैटर्न भी—यह निर्भर है:- ट्राएंगल कहाँ बना—ट्रेंड में या बिना ट्रेंड के

- ट्राएंगल का आकार कैसा है—उसके किनारे किस ओर झुके हैं

ट्रेंड मूवमेंट में बने त्रिकोण अक्सर ट्रेंड कंटिन्यूएशन पैटर्न के रूप में काम करते हैं, जो यह दिखाते हैं कि बाज़ार एक बड़े मूव से पहले कुछ समय के लिए संतुलन या कंसॉलिडेशन में है। उदाहरण के लिए, अपट्रेंड में यह कुछ ऐसा दिखता है: डाउनट्रेंड में त्रिकोण इस तरह दिखता है: “फ्लैग” मॉडल की तरह, हम मुख्यतः उसी किनारे में रुचि रखते हैं, जो मौजूदा ट्रेंड की ओर होता है—उसका ब्रेकआउट ट्रेंड जारी रहने का संकेत देता है। त्रिकोण के बेस की ऊँचाई दर्शाती है कि ब्रेकआउट के बाद प्राइस कम-से-कम कितनी दूर जा सकती है।

यदि सिमेट्रिकल ट्राएंगल साइडवेज़ प्राइस मूवमेंट के बाद बने, तो अनुमान लगाना कठिन होता है कि प्राइस ऊपर जाएगी या नीचे। मार्केट में बुल्स और बेयर्स के बीच संतुलन बन जाता है, और ब्रेकआउट किसी भी दिशा में हो सकता है। ऐसे में सबसे अच्छा है इंतज़ार करना—धीरे-धीरे प्राइस ट्राएंगल के अंदर दबती जाएगी और अंततः किसी एक सीमा को तोड़ देगी। हमारे उदाहरण में, प्राइस नीचे गई और निचला बॉर्डर तोड़ा—एंट्री पॉइंट स्पष्ट है:

आसेंडिंग ट्राएंगल – रिवर्सल पैटर्न

आसेंडिंग ट्राएंगल अपट्रेंड में दिखाई देने वाला प्राइस रिवर्सल पैटर्न है। यह तब बनता है जब प्राइस किसी रेज़िस्टेंस लेवल को तोड़ नहीं पाती। बुल्स कई बार कोशिश करते हैं, लेकिन असफल होते हैं और अंततः प्राइस रिवर्स हो जाती है: यह त्रिकोण चार्ट के शिखर में ही नज़र आएगा। त्रिकोण के बेस की चौड़ाई इशारा करती है कि प्राइस ट्रेंड को उलटकर कितनी दूर जा सकती है। हालाँकि, यहाँ उस रेज़िस्टेंस लेवल से दूरी को भी ध्यान में रखना चाहिए, जहाँ से प्राइस वापस लौटी।डिसेंडिंग ट्राएंगल – रिवर्सल पैटर्न

डिसेंडिंग ट्राएंगल, “आसेंडिंग ट्राएंगल” का उलटा रूप है। सिद्धांत वही है—प्राइस एक सपोर्ट लेवल से टकराती है जिसे वह तोड़ नहीं पाती। बेयर्स कई बार लेवल तोड़ने की कोशिश करते हैं, लेकिन हर बार नाकाम रहते हैं और प्राइस रिवर्स होकर अपट्रेंड में चली जाती है: डिसेंडिंग ट्राएंगल बेयरिश ट्रेंड के सबसे निचले हिस्से में बनता है, जो उसके शीघ्र अंत का संकेत देता है।याद रखें, किसी भी टेक्निकल एनालिसिस फिगर से 100% गारंटी नहीं होती कि पैटर्न हमेशा वैसे ही काम करेगा जैसा हम सोचते हैं। कभी-कभी डिसेंडिंग ट्राएंगल दिखने के बावजूद, प्राइस सपोर्ट तोड़कर नीचे भी जा सकती है। ये दुर्लभ हैं, लेकिन संभव हैं। मार्केट में कोई 100% स्ट्रैटेजी नहीं होती, इसलिए रिस्क मैनेजमेंट हमेशा ध्यान में रखना चाहिए।

टेक्निकल चार्ट एनालिसिस फिगर्स के तीन प्रकार

सभी टेक्निकल चार्ट एनालिसिस फिगर्स या मॉडल को तीन श्रेणियों में बाँटा जा सकता है:- ट्रेंड कंटिन्यूएशन मॉडल

- रिवर्सल फिगर्स

- अनिश्चितता वाले या दोतरफ़ा फिगर्स

ट्रेंड कंटिन्यूएशन पैटर्न

ट्रेंड कंटिन्यूएशन पैटर्न यह संकेत देते हैं कि मौजूदा ट्रेंड के जारी रहने की संभावना अधिक है। इन्हें कंसॉलिडेशन पैटर्न भी कहते हैं, क्योंकि ये ट्रेंड मूवमेंट के दौरान होने वाले रोलबैक में बनते हैं।निम्न में से अधिकतर पैटर्न रिवर्सल भी हो सकते हैं—यह इस बात पर निर्भर करता है कि वे कहाँ बन रहे हैं। ट्रेड केवल तब ही किया जाता है, जब फिगर पूरी तरह बन जाए और सिग्नल मौजूदा ट्रेंड की दिशा में मिले।

रिवर्सल पैटर्न या ट्रेंड रिवर्सल पैटर्न

रिवर्सल पैटर्न में शामिल हैं:- डबल टॉप

- डबल बॉटम

- हेड एंड शोल्डर्स

- इनवर्टेड हेड एंड शोल्डर्स

- राइज़िंग वेज

- फॉलिंग वेज

- बाउल विद हैंडल

- उल्टा बाउल विद हैंडल

अनिश्चितता वाले फिगर्स या डबल-साइडेड फिगर्स

व्यवहार में आपको अक्सर केवल एक ही डबल-साइडेड फिगर दिखेगा—समान भुजाओं वाला “ट्राएंगल।” इस फिगर के बनने से यह स्पष्ट नहीं होता कि प्राइस किस ओर जाएगी, पर किसी भी बॉर्डर का ब्रेकआउट यह ज़रूर बताता है कि बुल्स और बेयर्स में से कौन हावी होने जा रहा है, और आगे ट्रेंड या ट्रेंड इंपल्स ब्रेकआउट की दिशा में बन सकता है।टेक्निकल एनालिसिस पैटर्न्स का अध्ययन क्यों करें?

ऐसा संयोग है कि पूरा टेक्निकल एनालिसिस प्राइस चार्ट के अध्ययन पर आधारित है। चार्ट ही हमारा प्रत्यक्ष स्रोत हैं, जो हमें बताते हैं कि मार्केट में पहले क्या हुआ, अब क्या हो रहा है और आगे क्या हो सकता है। मार्केट के संकेत समझना अत्यंत ज़रूरी है—यह हमें सब कुछ बताने को तैयार है। टेक्निकल एनालिसिस फिगर्स, चार्ट की “भाषा” को समझने का एक तरीका हैं, जिसके माध्यम से हम बेहतर ट्रेडिंग निर्णय ले सकते हैं।ये पैटर्न बार-बार दिखाई देते हैं—सालों और हज़ारों ट्रेडर्स के अनुभवों से प्रमाणित। आप अभी जो भी ट्रेडिंग मेथड अपना रहे हों, टेक्निकल एनालिसिस पैटर्न न सिर्फ़ उसमें नया आयाम जोड़ेंगे, बल्कि आपके वर्तमान ट्रेडिंग रिज़ल्ट्स में भी सुधार लाएँगे।

समीक्षाएँ और टिप्पणियाँ